歯科矯正

最終更新日:2026年1月25日

【歯科矯正】医療費控除のやり方ガイド!必要な書類と手続き方法を解説

本記事のポイント

- あなたの矯正が医療費控除の対象になるのかチャートで30秒診断

- 「私ならいくら戻る?」年収別の還付金額シミュレーションで得する額がわかる

- 税務署へ行く必要なし。スマホで完結する“最新”の申請ステップを解説

実は、歯科矯正は一定の条件を満たせば「医療費控除」の対象となり、所得税の還付を受けられます。

一方で、治療の目的や対象となる費目など注意点が多いのも事実です。

本記事では、歯科矯正が医療費控除の対象になるための「3つの条件」から、年収別の還付金シミュレーション、さらにはスマホを使って隙間時間で申請を終わらせる最新の手順までをわかりやすく解説します。

この記事を読めば、あなたがいくら得をするのか、今から何を準備すべきかが明確になります。

目次

- 医療費控除とは

- 歯列矯正が医療費控除の対象になる「3つの条件」

- 条件①:年間の医療費が10万円(または所得の5%)を超えている

- 条件②:審美(見た目)目的ではなく「治療目的」である

- 条件③:歯科医師による診断・治療を受けていること

- 歯科矯正で医療費控除の対象になる費用・ならない費用一覧

- 歯科矯正の診断書が必要るケースともらい方

- 歯列矯正の医療費控除、確定申告でいくら返ってくる?

- 医療費控除の計算方法

- 【費用別】医療費控除の還付金シミュレーション

- 歯列矯正の医療費控除で必要な書類

- スマホで完結!医療費控除を確定申告する流れ

- Step1:必要書類を準備する

- Step2:「医療費控除の明細書」を作成する

- Step3:確定申告書を作成する

- Step4:税務署に提出する(スマホでのe-Taxがおすすめ)

- Step5:約1ヶ月後に還付金が振り込まれる

- 医療費控除で損をしないために知っておきたいポイント

- 歯科矯正の医療費控除でよくある質問(FAQ)

- Q. マウスピース矯正(インビザラインなど)も対象になる?

- Q. 共働きの場合、夫と妻どちらが申請するのが一番お得?

- Q. 年度途中に「引越し・転勤」をしたらどうすればいい?

- Q. 診断書はいつもらうべき?費用はいくら?

- Q. 医療費が10万円未満でも対象になるのは?

- 医療費控除をうまく活用して税金の負担を軽くしよう

医療費控除とは

医療費控除とは、1月1日から12月31日までの1年間に支払った医療費が一定額を超えた場合、確定申告をすることで所得税の一部が戻ってくる制度です。

歯科矯正は健康保険が適用されない自由診療(保険適用外)となるのが一般的ですが、医療費控除を利用することで、実質的な自己負担額を抑えることが可能です。

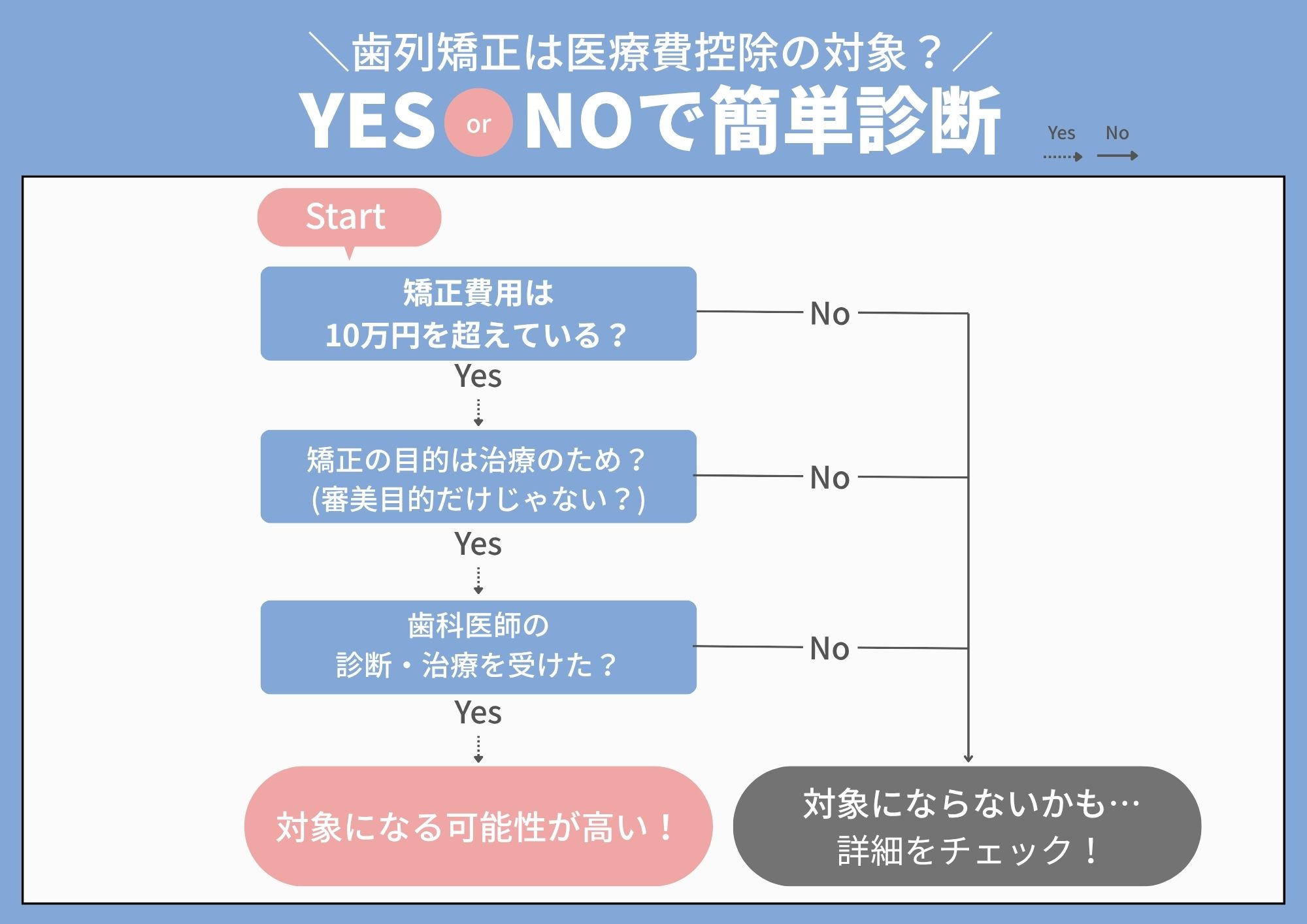

歯列矯正が医療費控除の対象になる「3つの条件」

まずは、ご自身の状況が医療費控除の対象になる可能性があるか、簡単なフローチャートでチェックしてみましょう。

それぞれの詳しい条件を確認していきましょう。

条件①:年間の医療費が10万円(または所得の5%)を超えている

1月1日から12月31日までの1年間に支払った医療費の合計が、原則として10万円を超えていることが条件です。

医療費控除は、本人だけでなく「生計を一にする家族(家計が同じ家族のこと)」の分も合算できます。

また、総所得金額が200万円未満の方は「所得の5%」を超えていれば対象となるため、年収によっては10万円以下でも控除を受けられるケースがあります。

なお、セルフメディケーション税制(対象市販薬の費用の一部が所得控除される制度)を適用する場合には、通常の医療費控除の適用はできません。

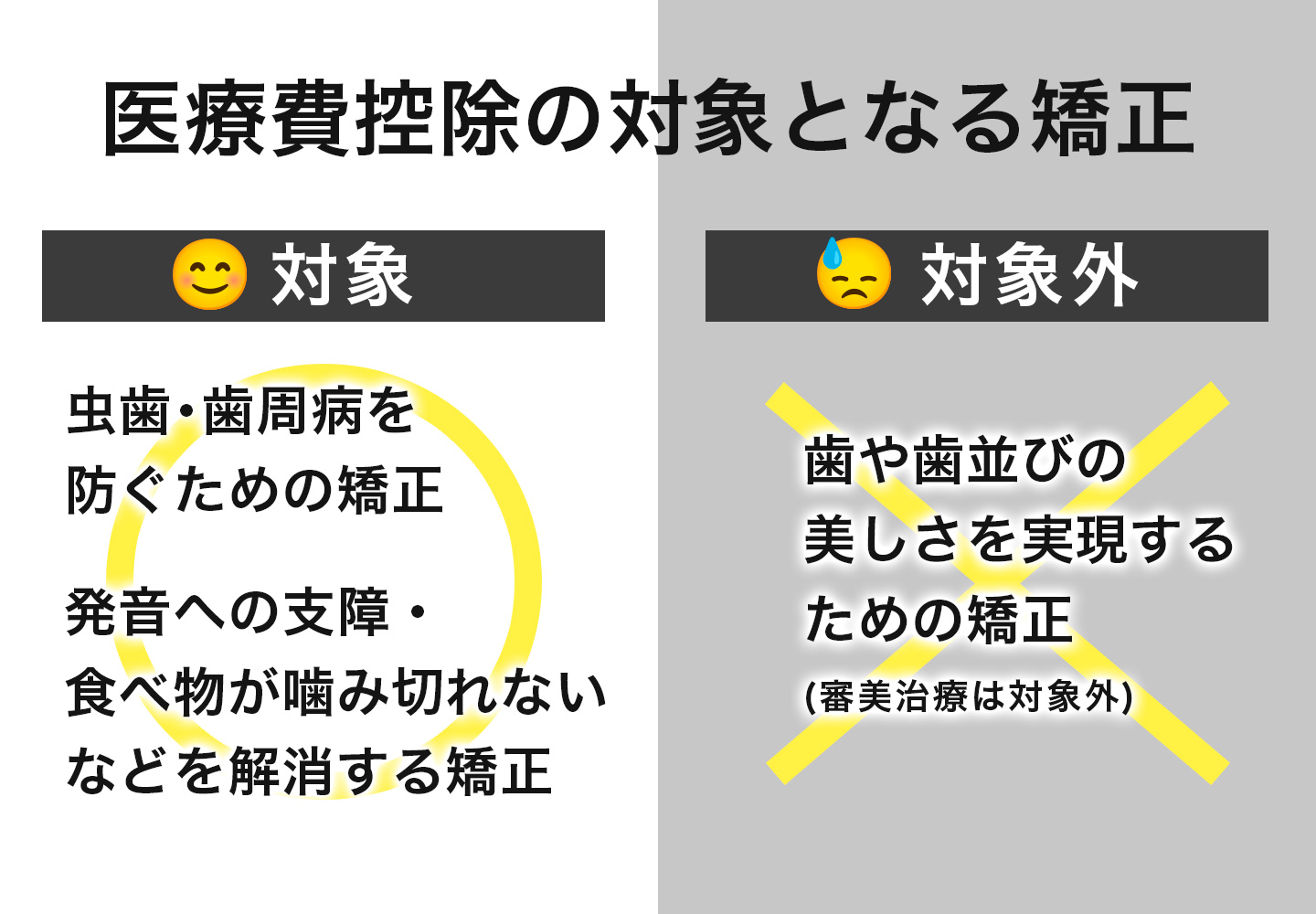

条件②:審美(見た目)目的ではなく「治療目的」である

ここが最も重要なポイントです。「見た目をきれいにしたい」という理由だけでは、医療費控除の対象になりません。

対象となるのは、以下のような「機能的な不具合」を改善する歯科矯正治療と認められる場合です。

- 噛み合わせが悪く、しっかり噛めない(咀嚼機能の問題)

- 歯並びが原因で、発音が不明瞭になっている

- 子供の成長を阻害しないための矯正 など

大人の矯正でも、歯科医師が「噛み合わせの改善など、健康維持のために必要」と判断すれば、医療費控除の対象として認められます。

条件③:歯科医師による診断・治療を受けていること

医療費控除を受けるには、歯科医師による適切な診断に基づいた治療であることが必須です。

これは「市販のセルフ矯正グッズ」など、専門家が介在しない独断の処置と区別するためです。歯科医院でドクターによる検査・診断を受け、国家資格を持つ歯科医師の管理下で治療を行っていることが大前提となります。

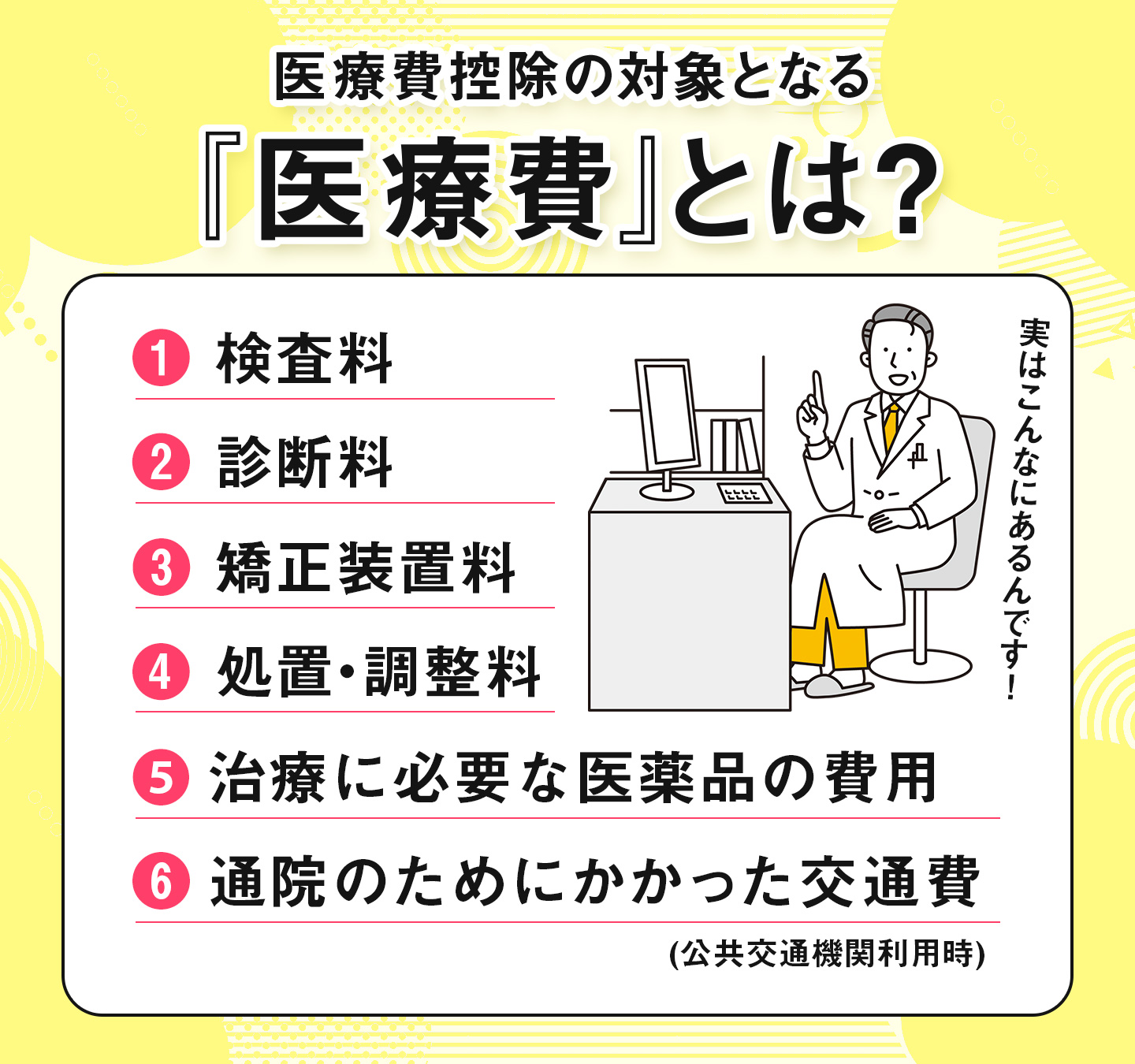

歯科矯正で医療費控除の対象になる費用・ならない費用一覧

歯科矯正に関連して支払ったお金の中には、医療費控除の対象として含められるものと、残念ながら認められないものがあります。

特に通院のための交通費などは「計上漏れ」が多いため、以下の表でしっかり確認しましょう。

カテゴリ | 対象 | 対象外 |

矯正治療費 | 診断料、検査代、装置代、調整料 | 容姿を整えることのみを目的とした費用 |

医薬品・ケア用品 | 治療のために歯科医師が処方した医薬品代 | ホワイトニング、市販の歯ブラシ・歯磨き粉 |

通院費 | 電車、バスなどの公共交通機関の運賃 | 自家用車のガソリン代、駐車場代 |

その他 | 歯科医師による診断書の発行手数料 | デンタルローンの金利・分割手数料 |

基本的には「機能回復の治療に直接必要なもの」であれば、医療費として認められます。

歯科矯正の診断書が必要るケースともらい方

医療費控除の申請において、診断書は必ずしも必須ではありません。

「治療目的」であることが契約書や領収書で証明できれば、診断書なしで受理されるケースは多いです。

また、医療費控除のための診断書は、税務署からの提出を求められた際に改めて医師に依頼しても間に合います。

そのため、まずは診断書なしで申告し、必要になってから準備するという方法があることも知っておきましょう。

診断書が必要になる具体的なケース

- 大人の矯正で目的が曖昧な場合: 出っ歯やかみ合わせの改善など、「医療上の必要性」を証明する証拠になります。

- 機能障害がある場合: 発音障害、咀嚼障害、または歯並びが原因で虫歯や歯肉炎を繰り返している場合。

- 税務署から指示があった場合: 申告後に内容確認の連絡が届いた際、診断書があれば確実な証明になります。

診断書のもらい方と費用

- 依頼先:

矯正治療を受けている歯科医院に相談します。 - タイミング:

発行に1週間程度かかることもあるため、確定申告の準備を始める際に早めに依頼しましょう。 - 記載内容:

「医療上の必要性」「具体的な治療目的(咀嚼改善など)」「期間の目安」が含まれているか確認します。 - 費用:

一般的に3,000〜5,000円程度の発行手数料がかかります。

【依頼時の伝え方】

「確定申告で医療費控除を申請したいので、治療目的であることを記した診断書の発行をお願いできますか?」と伝えればスムーズです。

「確定申告で医療費控除を申請したいので、治療目的であることを記した診断書の発行をお願いできますか?」と伝えればスムーズです。

歯列矯正の医療費控除、確定申告でいくら返ってくる?

歯科矯正は高額な費用がかかるため、医療費控除によって実際にいくらお金が戻ってくるのか(還付されるのか)は最も気になるポイントでしょう。

還付される金額は、支払った医療費の総額と、あなたの所得税率によって決まります。

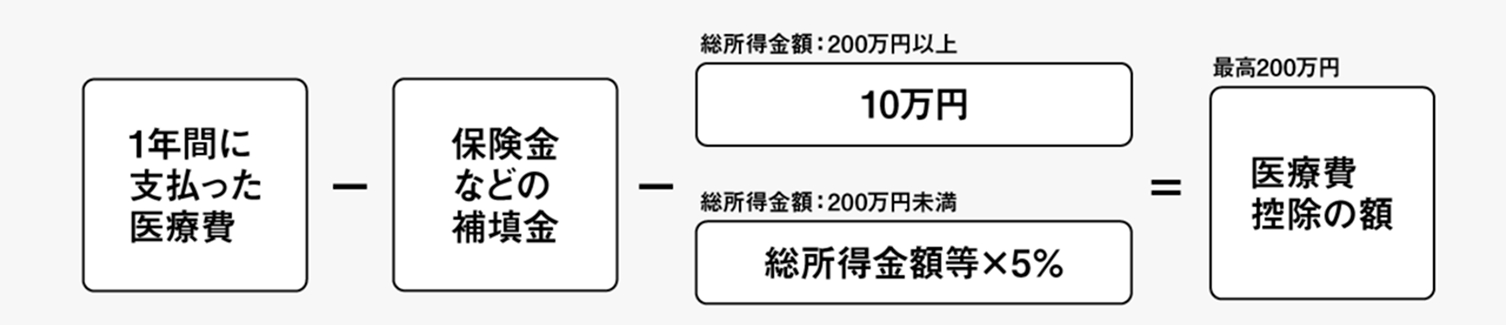

医療費控除の計算方法

戻ってくる金額を算出するには、まず「いくら分が控除の対象になるか」を計算し、そこに税率を掛け合わせます。

【STEP1】 控除対象額の計算

(1年間に支払った医療費の合計 - 保険金等で補填された額)- 10万円 = 医療控除額

※総所得金額が200万円未満の場合は「総所得×5%」を差し引きます。

【STEP2】 還付金の計算(所得税)

医療控除額 × 所得税率=還付額

つまり、控除対象となる医療費のうち、あなたの所得税率の分だけが戻ってくるという仕組みです。

所得税率の早見表

所得税率は、年収から各種控除(給与所得控除や生命保険料控除など)を引いた「課税所得金額」に応じて決まります。

※課税所得は、一般的に年収(額面)の約5割〜7割程度になることが多いです。

課税される所得金額 | 税率 |

195万円未満 | 5% |

195万~330万円未満 | 10% |

330万~695万円未満 | 20% |

695万~900万円未満 | 23% |

900万~1,800万円未満 | 33% |

出典:国税庁

【費用別】医療費控除の還付金シミュレーション

ここでは、Oh my teethのマウスピース矯正「Basicプラン(33万円)」と「Proプラン(66万円)」を例に、年収ごとの所得税還付額を試算しました。所得税の還付金は、確定申告後1ヶ月程度で指定口座に振り込まれます。

【年収300万円のケース(課税所得目安:180万円)】

支払額 | 控除対象額 | 所得税の還付額(税率5%) |

33万円 | 23万円 | 1.15万円 |

66万円 | 56万円 | 2.8万円 |

【年収500万円のケース(課税所得目安:300万円)】

支払額 | 控除対象額 | 所得税の還付額(税率10%) |

33万円 | 23万円 | 2.3万円 |

66万円 | 56万円 | 5.6万円 |

【年収700万円のケース(課税所得目安:420万円)】

支払額 | 控除対象額 | 所得税の還付額(税率20%) |

33万円 | 23万円 | 4.6万円 |

66万円 | 56万円 | 11.2万円 |

※保険金などによる補填は0円と仮定し、課税所得は年収の6割として計算。実際の還付額は、扶養控除や社会保険料控除などの諸条件により変動します。

シミュレーションの通り、医療費控除を活用すれば実質的な負担を抑えられます。

さらに Oh my teeth なら、通院回数を最小限に抑えながら、追加費用の計算に悩まされない「タイパ」の良い矯正が可能です。

上下前歯の部分矯正は、追加費用なしの33万円(税込)※。初回診断を無料で実施しており、医療費控除のご相談も承っているので、ぜひお気軽にご相談ください。

- 再診料や調整料が含まれた「トータルフィー制」: 追加の支払いや計算に悩まされることがなく、領収書の管理も容易です。

- 初回診断(3万円相当)が無料: 通常は高額になりがちな初診料・3D歯型スキャン・レントゲン代がすべて無料。

「私の場合、いくら戻ってくる?」「まずは対象になるか知りたい」という方は、まずは無料診断で理想の笑顔への一歩を踏み出してみませんか?

※マウスピースを破損、紛失した場合などは別途料金が発生します。

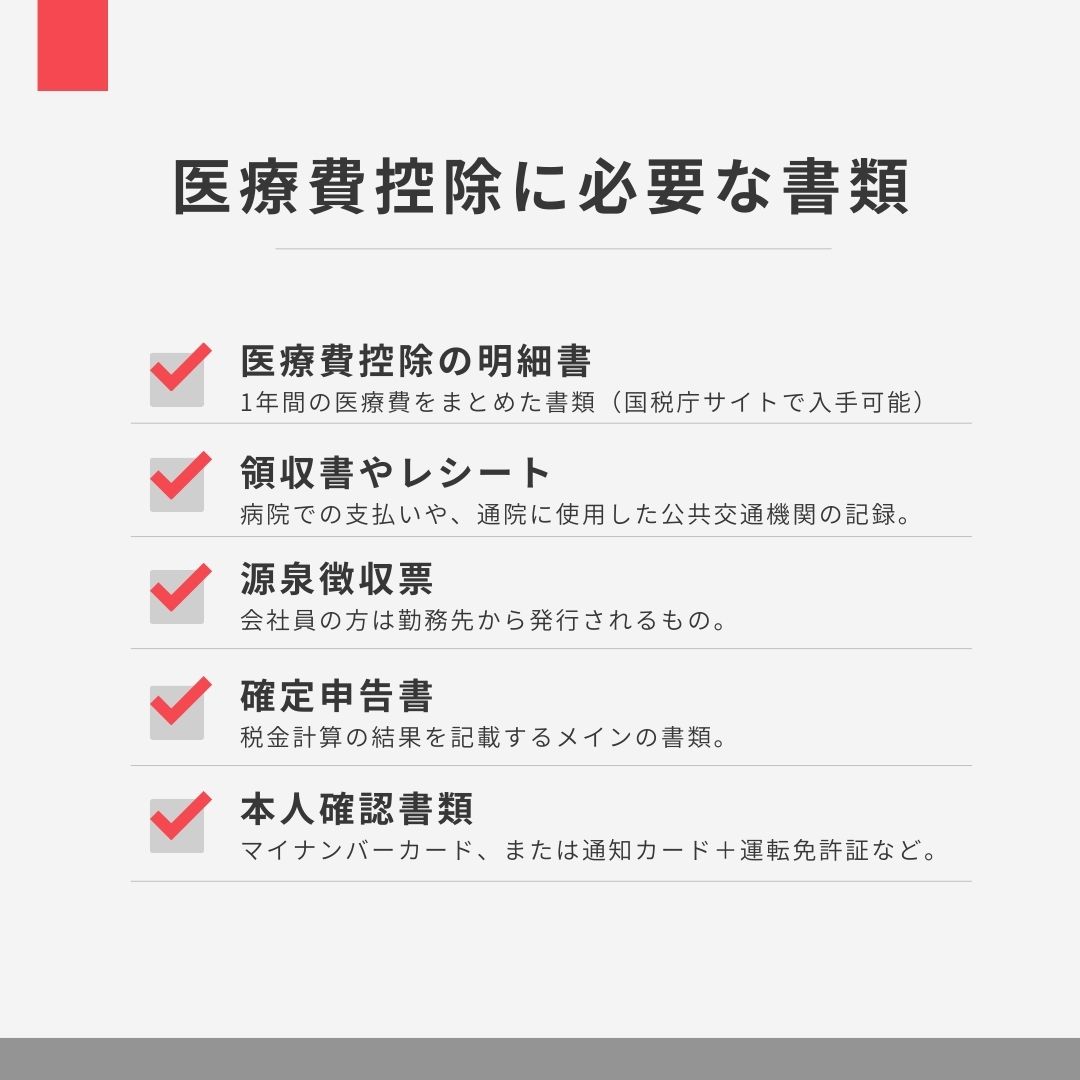

歯列矯正の医療費控除で必要な書類

確定申告の準備は、まず書類を揃えることから始まります。

必要なものをまとめたので、いつでも見返せるようにスマホに保存(スクリーンショット)しておきましょう。

※領収書そのものを税務署に提出する必要はありませんが、5年間の保存義務があるため大切に保管してください。

スマホで完結!医療費控除を確定申告する流れ

歯科矯正の費用を医療費控除として申請するには、勤務先での年末調整ではなく、自分自身で「確定申告」を行う必要があります。現在はスマホからでも簡単に手続きができるため、以下の5ステップに沿って進めてみましょう。

Step1:必要書類を準備する

まずは、医療費控除の対象となる支出を証明する書類などを揃えます。

- 歯科医院の領収書・レシート(通院時の交通費メモも含む)

- 源泉徴収票(会社員の場合)

- マイナンバーカード(スマホ申請に必須です)

- 還付金を受け取る口座情報

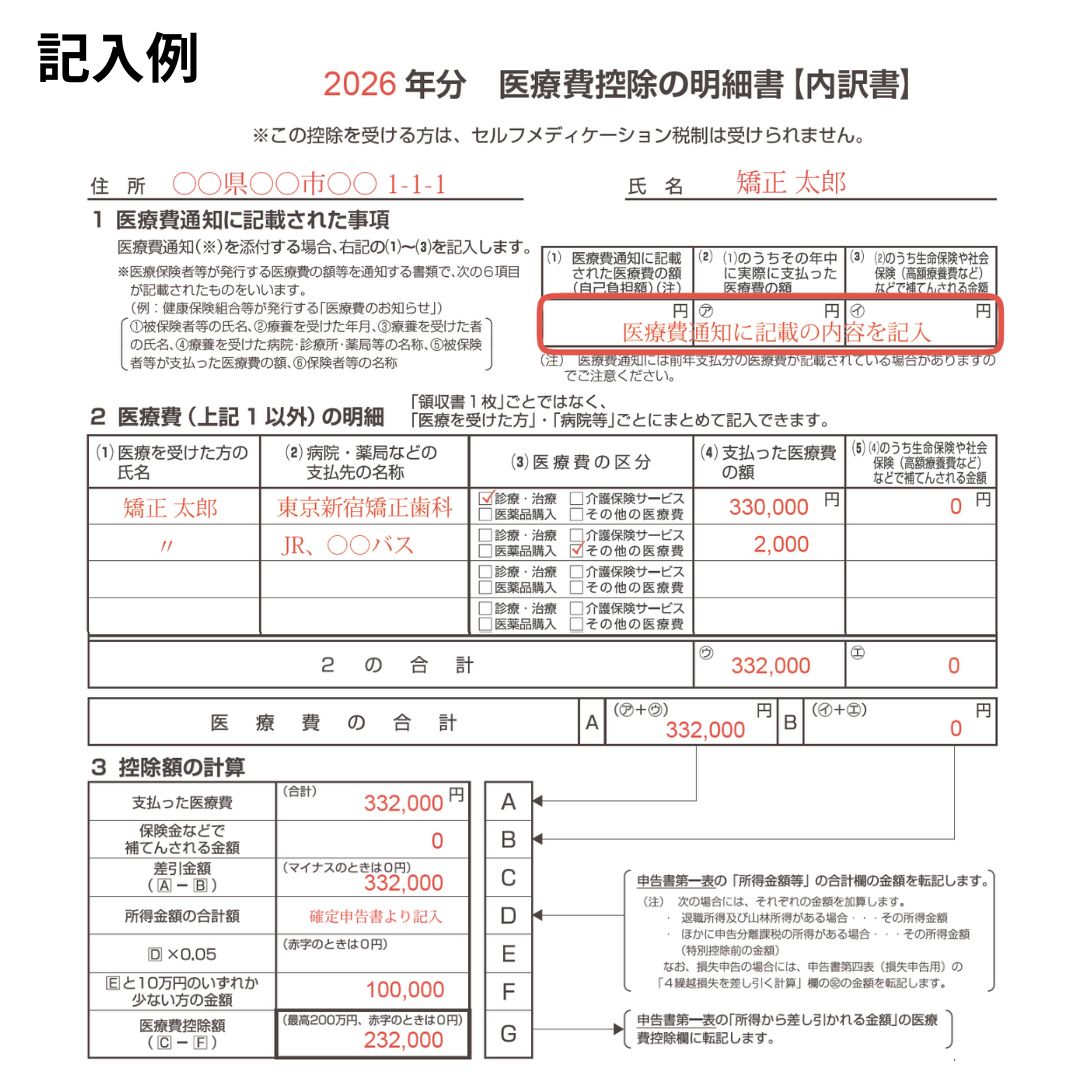

Step2:「医療費控除の明細書」を作成する

領収書を一枚ずつ提出する必要はありませんが、それらをまとめた「明細書」を作成します。

健康保険組合などから届く「医療費通知(医療費のお知らせ)」がある場合は、記入を一部省略できるため活用しましょう 。

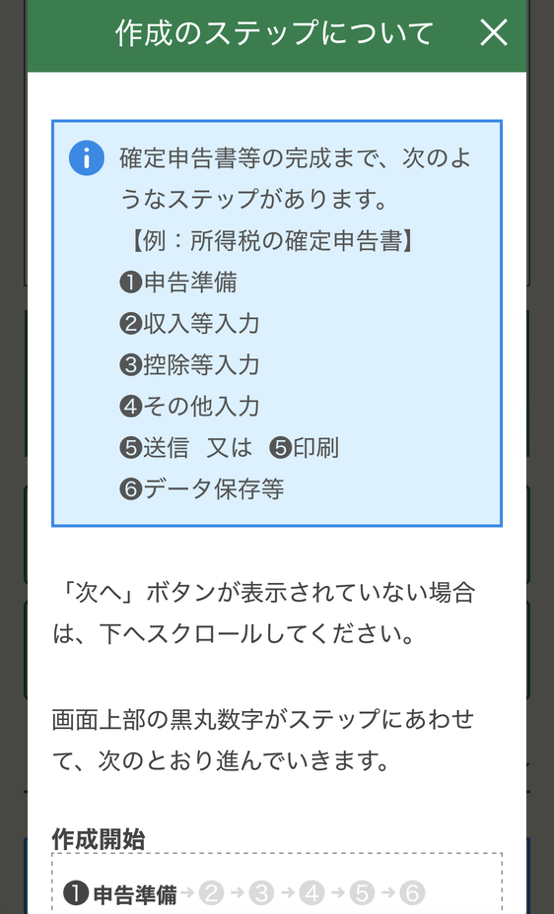

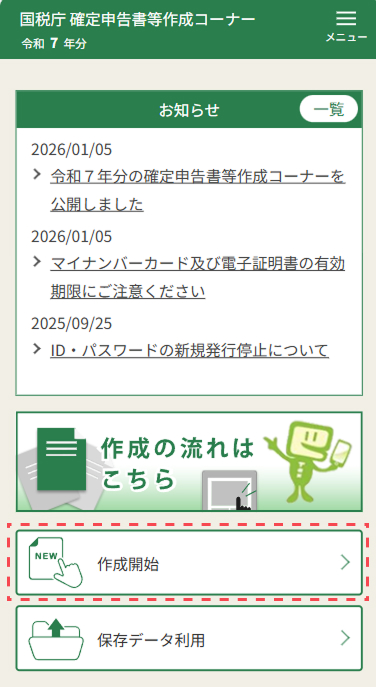

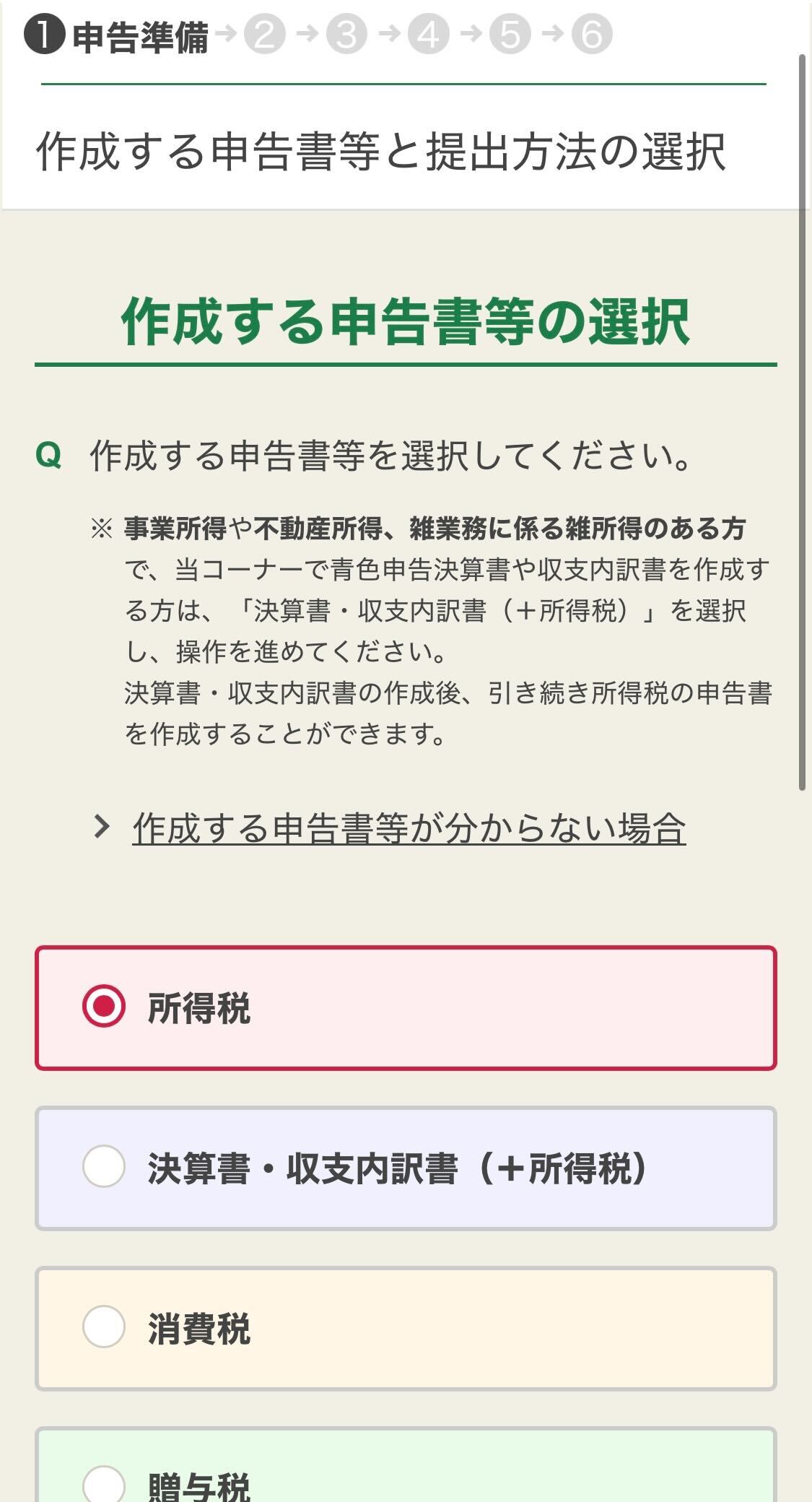

Step3:確定申告書を作成する

出典: 国税庁 確定申告書等作成コーナー

スマホで国税庁の「確定申告書等作成コーナー」にアクセスし、画面の指示に従って金額を入力します。

確定申告書等作成コーナーは、確定申告書の作成からe-Taxによる送付までが完結するので便利です。

【領収書の内容を入力するの手順】

- スマホでアクセス: 「確定申告書等作成コーナー」を開き、「作成開始」を選択

- 申告書の作成: 表示画面の指示に従って、必要項目を入力する

- 作成する申告書等の選択:会社員の場合は「所得税」を、個人事業主などは「決算書・収支内訳書(+所得税)」を選ぶ

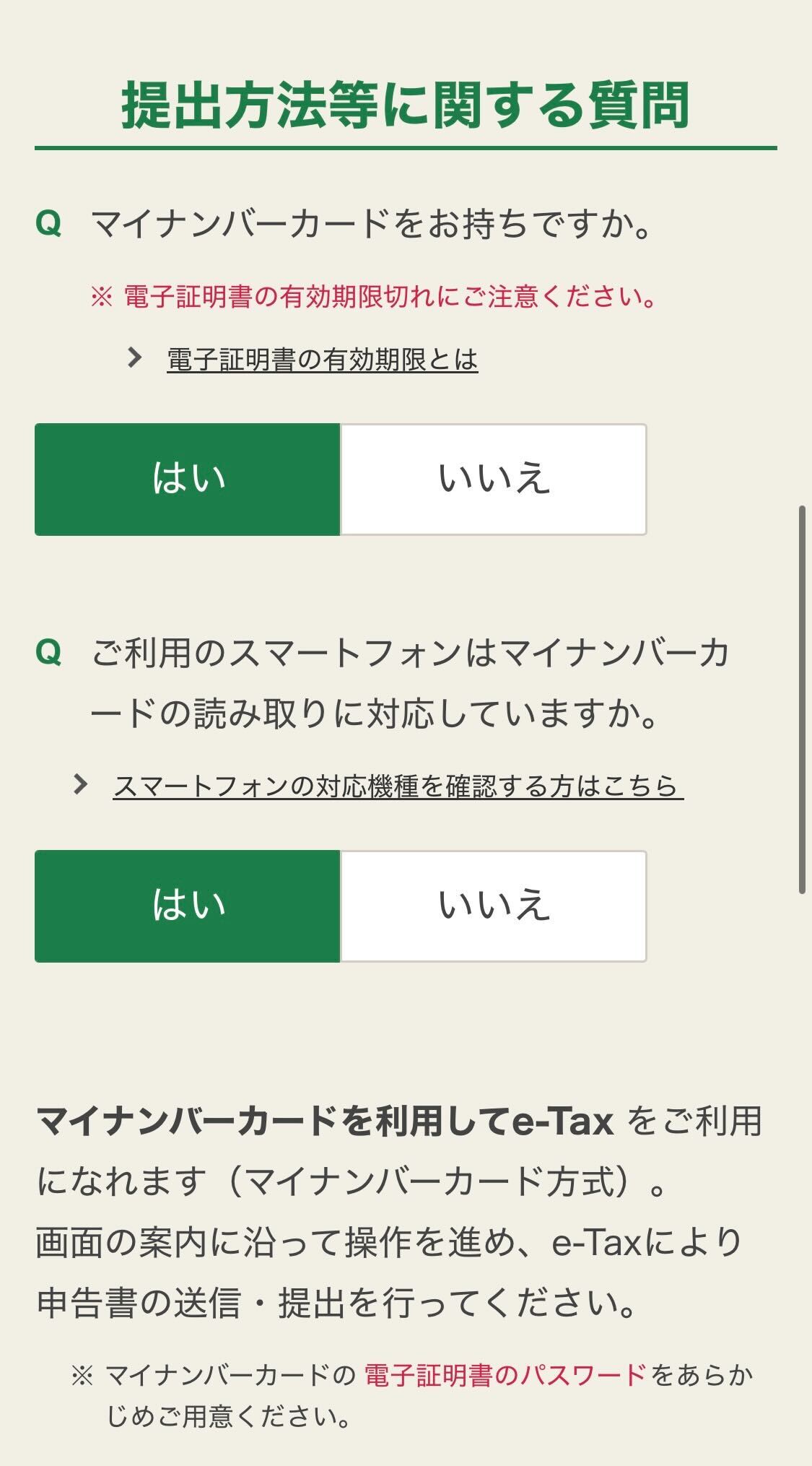

- 提出方法等に関する選択:この際、申告書の提出方法を聞かれるので、「e-Tax」を選択しましょう(税務署に出向く必要がない)。同じ画面内でマイナポータルとの連携可否を選択しますが、マイナポータルと連携することで、医療費の情報を自動で取得できるので便利です。

- 控除の選択: 控除入力の画面では 「医療費控除」を選び、次の画面でも再度「医療費控除」を選択する

- 入力方法の決定: 「医療費の領収書等入力」欄で「いいえ」を選択し、「医療費の領収書等を入力する」をタップする

- 領収書内容の入力: 氏名・支払先・区分・支払金額・補填金額を領収書通りに入力する

詳しい入力方法は、「医療費控除の入力方法(確定申告書等作成コーナー)」をご確認ください。

e-Taxについて

マイナンバーカードと健康保険証を紐付けし、e-Taxとマイナポータルを連携することで、確定申告の手続きが簡単にできるようになりました。

確定申告時に1年分の情報を一括取得し、確定申告書に自動入力・提出できます。

医療費控除のために確定申告をするのは面倒だと感じている方は特に、マイナポータル連携を試してみてください。

※保険適用外の費用はマイナポータルの医療費通知情報に含まれませんのでご注意ください。

用意するもの

マイナポータル連携に必要なものは、下記の通りです。

- マイナンバーカード

- パスワード

利用者証明用電子証明書のパスワード:数字4桁

著名用電子証明書のパスワード:英数字6〜16文字 - マイナンバーカード読み取り機能に対応しているスマートフォン(ICカードリーダーライタ)

特に、使用するスマートフォンがマイナンバーカード読み取り機能に対応したものかを確かめておきましょう。

対応しているスマートフォンに関する情報は、デジタル庁の公式サイトを確認してください。

Step4:税務署に提出する(スマホでのe-Taxがおすすめ)

入力を進めていくと、確定申告によって還付金が発生した場合は「還付される金額」が表示されます。最後まで入力すると確定申告書が表示されるので、控えを忘れずに保存しておきましょう。

確定申告書は、2月16日〜3月15日の間に税務署への提出を済ませます。

【確定申告書の提出方法】

- e-Taxで電子申告する(最もおすすめ)

- 税務署に直接持参する

- 税務署に郵送する

e-Taxを通じた電子申告はマイナンバーカードと対応スマホがあれば、自宅から24時間いつでも提出可能なので便利です。

Step5:約1ヶ月後に還付金が振り込まれる

申告内容に問題がなければ、申告からおよそ1ヶ月〜1ヶ月半後に、指定した口座に還付金が振り込まれます。

e-Taxで申告した場合は、3週間程度で処理されることもあり、スピーディーです。

医療費控除で損をしないために知っておきたいポイント

還付額を最大化するために、意外と知られていない「合算できる費用」をチェックしましょう。

会社員も確定申告が必須!年末調整では控除されない

医療費控除は、生命保険料控除などとは異なり、会社の年末調整では手続きできません。

会社員の方でも、ご自身で確定申告を行う必要があります。「知らなかった」では税金は戻ってきませんので、必ず覚えておきましょう。「去年、矯正費用を払ったのに申請し忘れた…」という方もご安心ください。

医療費控除の申請(還付申告)は、対象となる年の翌年1月1日から5年間行うことができます。

交通費として認められるのは公共交通機関のみ

矯正歯科への通院にかかった電車やバスの運賃も、医療費控除の対象になります。

これらは領収書が出ないことがほとんどですが、「日付・利用した交通機関・経路・運賃」を記録したメモ書き や、エクセルの一覧表があれば正式な証明として認められます。

ただし、自家用車のガソリン代や駐車場代、美容目的の通院で使うタクシー代などは対象外です。

デンタルローン・分割払いは「契約した年」に一括控除できる

デンタルローンを利用した場合、信販会社が歯科医院に治療費を立て替えて支払った「契約成立の年」に、全額が控除の対象となります。

実際の支払いが翌年以降にまたがる場合でも、最初の年にまとめて申告することで大きな節税効果が得られます。

ただ、ローンにかかる金利や分割手数料は控除の対象外となるため注意してください。

家族全員分の医療費を合算して「10万円の壁」を突破する

医療費控除は、本人だけでなく「生計を一にする家族」の分も合算して申請できます。

共働き夫婦の場合は、所得が高い方 に医療費をまとめて申告することで、高い税率が適用され、より多くの還付金を受け取れる可能性が高まります。

また、別居している親や、一人暮らしで仕送りをしている子供の医療費も合算できるケースがあります。

歯科矯正の医療費控除でよくある質問(FAQ)

ここでは、歯科矯正の確定申告・医療費控除について、寄せられることが多い質問にお答えします。

Q. マウスピース矯正(インビザラインなど)も対象になる?

はい、マウスピース矯正も「治療目的」であれば医療費控除の対象になります。

インビザラインなどのマウスピース型矯正装置(アライナー)を用いた治療も、ワイヤー矯正と同様に「噛み合わせの改善」や「咀嚼機能の向上」など、健康維持のために歯科医師が必要と判断したものであれば控除を受けられます。

Q. 共働きの場合、夫と妻どちらが申請するのが一番お得?

原則として、家族の中で「最も所得(年収)が高い人」が申請するのがお得です。

医療費控除は所得税率が高い人ほど節税効果が大きくなる仕組みです。家族全員分の医療費を合算して申請できるため、年収の高いほうの所得から差し引くことで、世帯全体での還付額を最大化できます。

Q. 年度途中に「引越し・転勤」をしたらどうすればいい?

確定申告を行う時点での住所地を管轄する税務署へ申告しましょう。

年度の途中で引越しや転勤をした場合でも、1月1日から12月31日までに支払った医療費はすべて有効です。前の住所地で通っていたクリニックの領収書と、引越し後の転院先で支払った領収書を合算して申請できるので、すべての領収書を捨てずに保管しておきましょう。

Q. 診断書はいつもらうべき?費用はいくら?

確定申告の準備を始める際や、税務署から求められたタイミングで依頼しましょう。

発行費用は一般的に数千円(3,000円〜5,000円程度)です。多くの歯科医院では治療開始後や治療終了後でも発行に対応していますが、念のため事前にお通いのクリニックへ発行可能か確認しておくとスムーズです。

Q. 医療費が10万円未満でも対象になるのは?

その年の総所得金額が200万円未満の方は、医療費が10万円に届かなくても対象になります。

具体的には「所得金額の5%」を超えた医療費を支払っていれば控除を受けられます。例えば、年収が150万円(所得約90万円)の方であれば、年間の医療費合計が4.5万円を超えていれば、その超えたぶんを医療費控除として申請することが可能です。

医療費控除をうまく活用して税金の負担を軽くしよう

歯科矯正の費用は、医療目的であれば医療費控除の対象になります。

医療費控除を正しく理解して、税金の還付を受け、実質的な自己負担額を抑えましょう。

まずは、ご自身の歯並びが医療費控除の対象となる「治療」にあたるかどうか、まずは専門医に相談してみることをおすすめします。

初回相談には費用がかかることが珍しくありませんが、 マウスピース矯正 Oh my teethでは一般的に3万円前後かかる歯科矯正の診断を無料で実施しています。

医療費控除のご相談も承っているので、ぜひお気軽にご相談ください。